Распоряжение Правительства Приднестровской Молдавской Республики

О проекте закона Приднестровской Молдавской Республики «О внесении изменений и дополнений в некоторые законодательные акты Приднестровской Молдавской Республики»

В соответствии со статьями 72, 76-6 Конституции Приднестровской Молдавской Республики, статьей 25 Конституционного закона Приднестровской Молдавской Республики от 30 ноября 2011 года № 224-КЗ-V «О Правительстве Приднестровской Молдавской Республики» (САЗ 11-48) с изменением и дополнениями, внесенными конституционными законами Приднестровской Молдавской Республики от 26 октября 2012 года № 206-КЗД-V (САЗ 12-44), от 2 июня 2016 года № 145-КЗИ-VI (САЗ 16-22), от 9 декабря 2016 года № 285-КЗД-VI (САЗ 16-49), в порядке законодательной инициативы:

1. Направить проект закона Приднестровской Молдавской Республики «О внесении изменений и дополнений в некоторые законодательные акты Приднестровской Молдавской Республики» на рассмотрение в Верховный Совет Приднестровской Молдавской Республики (прилагается).

2. Назначить официальными представителями Правительства Приднестровской Молдавской Республики при рассмотрении данного законопроекта в Верховном Совете Приднестровской Молдавской Республики министра финансов Приднестровской Молдавской Республики Молоканову И.И., министра экономического развития Приднестровской Молдавской Республики Оболоника С.А., заместителя министра − директора Государственной налоговой службы Министерства финансов Приднестровской Молдавской Республики Соколову Н.И.

|

Председатель Правительства

|

|

|

Приднестровской Молдавской Республики

|

А. Мартынов

|

г. Тирасполь

5 сентября 2017 г.

№ 753р

Пояснительная записка

к проекту закона Приднестровской Молдавской Республики «О внесении изменений и дополнений в некоторые законодательные акты Приднестровской Молдавской Республики»

а) Настоящий законопроект разработан в целях установления комплекса мер, направленных на снижение доли теневого рынка и увеличение отчислений в бюджеты всех уровней.

Данным законопроектом предусматривается законодательное закрепление особенностей осуществления налогового контроля, а также изменение периодичности проведения плановых мероприятий по контролю.

Действующая в настоящее время система налоговых проверок базируется на нормах Закона Приднестровской Молдавской Республики от 1 августа 2002 года № 174-3-III «О порядке проведения проверок при осуществлении государственного контроля (надзора)» (САЗ 02-3) и включает проведение:

1) плановых мероприятий по контролю (с периодичностью не более одного раза в три года);

2) внеочередных мероприятий по контролю (при наличии предусмотренных Законом оснований, в частности: при обнаружении в ходе мероприятия по контролю нарушений; в случае неисполнения предписания органа государственного контроля (надзора); в случае наличия в Арбитражном суде Приднестровской Молдавской Республики заявления о признании организации либо индивидуального предпринимателя несостоятельной (банкротом); при обнаружении нарушений юридическим лицом, физическим лицом, в том числе индивидуальным предпринимателем, которые повлекли причинение вреда жизни, здоровью, окружающей среде и имуществу, а также неисполнение обязательных установленных законами Приднестровской Молдавской Республики требований; в случае мотивированных запросов контрольных (надзорных) органов иностранных государств; на основании письменных заявлений юридических и физических лиц, публикаций в средствах массовой информации о нарушении юридическим лицом, физическим лицом, в том числе индивидуальным предпринимателем, их прав и законных интересов; на основании решений Президента Приднестровской Молдавской Республики, Верховного Совета Приднестровской Молдавской Республики);

Также проведение контрольных мероприятий по проверке наличия предпринимательского патента у физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица, которые могут быть плановыми и внеплановыми.

Таким образом, в настоящее время установлен крайне ограниченный перечень оснований для проведения внеочередного контроля, а плановые проверки проводятся не более одного раза в три года, то есть вне зависимости от особенностей финансово-хозяйственной деятельности каждого конкретного налогоплательщика.

Анализ существующего механизма организации и проведения мероприятий по контролю налоговыми органами показал неэффективность действующей системы проверок.

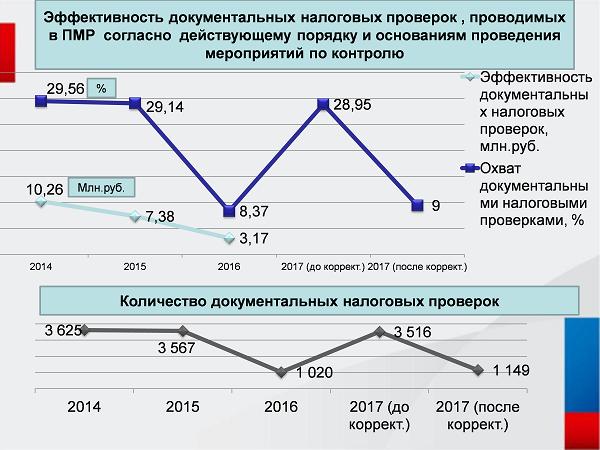

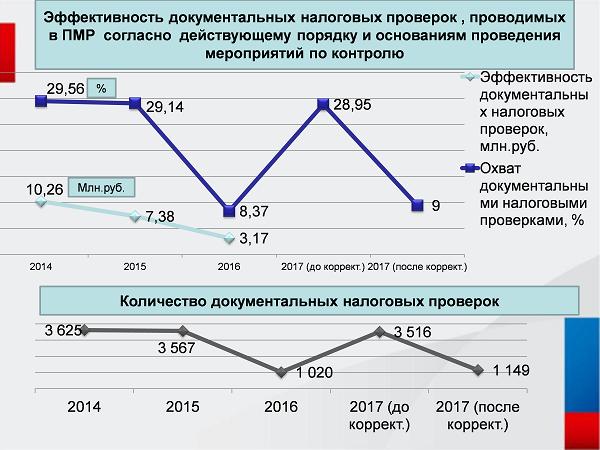

Как показывает представленный график, в 2014-2015 годах (до введения ограничений на проведение плановых мероприятий по контролю) документальными налоговыми проверками было охвачено около 30% организаций при имеющей место тенденции к снижению эффективности проверок, выражающейся в объеме поступлений доначисленных по итогам проверок налогов и иных обязательных платежей, сумм штрафных и финансовых санкций, а также административных штрафов, с 10,26 млн.руб. до 7,38 млн.руб. В 2016-2017 годах (с учетом введенных ограничений на проведение плановых и внеочередных мероприятий по контролю) налоговыми органами подлежат проверке около 8-9% организаций с продолжающимся снижением эффективности документальных налоговых проверок до 3,17 млн.руб. в 2016 году.

Таким образом, при достаточно большом количестве мероприятий по контролю, проводимых налоговыми органами в 2014-2016 годах, их эффективность остается довольно низкой и сохраняет тенденцию к снижению. Это подтверждает и низкий удельный вес поступлений от налоговых проверок в общей сумме доходов бюджетов всех уровней и Единого государственного фонда социального страхования Приднестровской Молдавской Республики, который также имеет отрицательную динамику, снижаясь с 0,22% в 2014 году до 0,09% в 2016 году и 0,04% в 1 квартале 2017 года.

Одной из причин низкой эффективности налоговых проверок является и то обстоятельство, что хотя налоговыми органами и проводится большое количество проверок, большая их часть связана с проверкой добросовестных налогоплательщиков.

Так, удельный вес количества налоговых проверок с выявленными нарушениями в общей численности проведенных документальных проверок колеблется с 31,59% в 2014 году до 20,78% в 2016 году и 24,82% в 1 квартале 2017 года. Следовательно, от 68,41% проверок в 2014 году до 79,22% проверок в 2016 году и 75,18% проверок в 1 квартале 2017 года были проведены «вхолостую» в отношении тех налогоплательщиков, в деятельности которых не выявлено нарушений. При этом данные излишние временные и трудовые затраты могли бы быть направлены на осуществление контроля в отношении налогоплательщиков, в деятельности которых наблюдается риск совершения налоговых нарушений.

Так, результаты проводимого налоговыми органами по итогам 2016 года камерального контроля демонстрируют, что среди организаций, осуществляющих деятельность в Приднестровской Молдавской Республике, около 10% организаций (в среднем по республике) показывают отрицательную стоимость чистых активов, а также стоимость чистых активов меньше минимального размера уставного капитала.

Наряду с этим камеральный контроль по итогам 2016 года выявил наличие 286 организаций с валовым доходом к товарообороту менее 10%.

Несмотря на указанные негативные показатели деятельности, данные организации не ликвидируются, а каким-то образом продолжают осуществлять свою деятельность, что создает обоснованные подозрения в сокрытии такими хозяйствующими субъектами части своих доходов.

Вместе с тем, законные основания для проверки таких налогоплательщиков в силу действующей в республике системы проверок отсутствуют.

Вышеизложенное свидетельствует о необходимости реформирования данной сферы правового регулирования путем пересмотра подходов к проведению мероприятий по контролю, изменения и расширения перечня оснований для проведения проверок.

В связи с этим представляется целесообразной реализация в Приднестровской Молдавской Республике следующих мер по реформированию системы налогового контроля:

В части реализации такой меры, как проведение плановых проверок в зависимости от степени риска в деятельности налогоплательщиков, примером может служить опыт проведения проверок в Российской Федерации, базирующийся на риск-ориентированном подходе. Так, Приказом Федеральной налоговой службы России от 30 мая 2007 года № ММ-3-06/333@) утверждены Концепция системы планирования выездных налоговых проверок и общедоступные критерии самостоятельной оценки рисков налогоплательщиков в Российской Федерации.

Как свидетельствует нижеприведенный график, применение в Российской Федерации критериев риска в контрольной работе привело к тому, что при снижении охвата выездными налоговыми проверками с 11,5% в 2003 году до 0,4% в 2014 году значительно возросла эффективность выездных налоговых проверок с 0,5 млн.руб. в 2003 году до 8,2 млн.руб.

Учитывая вышеизложенное, с 2018 года в Приднестровской Молдавской Республике предлагается определять периодичность проведения документальных плановых мероприятий по контролю следующим образом:

а) в отношении юридических лиц - в зависимости от степени риска в его деятельности, а именно: для юридических лиц с высокой степенью риска - не более одного раз в год; со средней степенью риска - не более одного раза в два года; с незначительной степенью риска - не более одного раза в пять лет.

б) в отношении одного физического лица, в том числе индивидуального предпринимателя, документальное плановое мероприятие по контролю может быть проведено не более одного раза в три года.

Следует отметить, что высокая степень риска предполагает наличие одного из следующих критериев:

а) наличие установленных законом оснований для начисления налогов расчетным путем (в случае отказа допустить должностных лиц налоговых органов к обследованию указанных помещений, а также непредоставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения бухгалтерского учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги);

б) стоимость чистых активов юридического лица ниже установленного законодательством Приднестровской Молдавской Республики минимального размера уставного капитала. Данный критерий не оценивается в отношении юридических лиц, с даты государственной регистрации которых прошло менее 12 (двенадцати) месяцев;

в) неоднократное снятие с учета и постановка на учет в налоговых органах налогоплательщика – юридического лица в связи с изменением места нахождения («миграция» между налоговыми органами) - два и более случая в течение 12 (двенадцати) календарных месяцев;

г) списание имущества, в том числе дебиторской задолженности, если налогоплательщик не предоставит пояснения и их документальное подтверждение на письменный запрос налогового органа, в течение 10 (десяти) рабочих дней с момента получения запроса либо если указанные пояснения и документальное подтверждение не объясняют причин возникновения данных обстоятельств;

д) ведение финансово-хозяйственной деятельности с высоким налоговым риском, связанным с характером взаимоотношений с некоторыми контрагентами, а именно наличие хотя бы одного из следующих обстоятельств:

1) отсутствие в документах, определяющих договорные отношения с контрагентом, таких реквизитов поставщика и покупателя, как: наименование и юридический адрес юридического лица, фамилия, имя, отчество, должность и подпись руководителя (уполномоченного должностного лица), заключающего указанные договорные отношения, банковские реквизиты юридического лица, печать юридического лица;

2) отсутствие информации о государственной регистрации контрагента в государственном реестре юридических лиц.

Дополнительно повышают такие риски одновременное присутствие следующих обстоятельств:

1) контрагент, имеющий вышеуказанные признаки, выступает в роли посредника;

2) отсутствие сведений о контрагенте, в том числе выступающем в роли посредника (нет рекламы в средствах массовой информации, нет отзывов, рекомендаций партнеров или других лиц, нет сайта контрагента и тому подобное);

3) наличие в договорах таких условий, как: осуществление расчетов по договору по истечении 12 (двенадцати) и более месяцев со дня вступления договора в силу, расчеты через третьих лиц;

4) наличие обстоятельств, свидетельствующих о невозможности исполнения договора (информация об отсутствии у контрагента производственных мощностей, необходимых лицензий, квалифицированных кадров, имущества, невозможность выполнения контрагентом условий договора с учетом времени, необходимого на доставку или производство товара, выполнение работ или оказание услуг);

5) отсутствие действий налогоплательщика (или его контрагента) по взысканию задолженности в рамках договорных обязательств; рост задолженности налогоплательщика (или его контрагента) в рамках договорных обязательств на фоне продолжения поставки в адрес должника партий товаров, работ (услуг);

6) расчеты между контрагентами векселями, займами, товарными кредитами, по которым отсутствуют условия о процентах по долговым обязательствам любого вида, а также сроки погашения указанных долговых обязательств больше трех лет;

е) приобретение через посредников, не зарегистрированных на территории Приднестровской Молдавской Республики, товаров у налогоплательщика-производителя данных товаров, зарегистрированного на территории Приднестровской Молдавской Республики;

ж) неоприходование по счетам бухгалтерского учета основных средств и (или) запасов на сумму свыше 100 (ста) РУ МЗП;

з) нахождение должностных лиц юридического лица (руководителя, главного бухгалтера или лиц, исполняющих их обязанности) в розыске;

и) несоответствие сведений о местонахождении юридического лица, содержащихся в государственном реестре юридических лиц, фактическому его местонахождению;

к) наличие информации о возбуждении в отношении должностных лиц юридического лица (руководителя, главного бухгалтера или лиц, исполняющих их обязанности) уголовного дела по признакам преступления в сфере экономической деятельности;

л) проведение в течение года в отношении юридического лица внеочередного мероприятия по контролю по основаниям, установленным настоящим Законом, по результатам которого установлено нарушение юридическим лицом законодательства Приднестровской Молдавской Республики;

м) неоднократное в течение 12 (двенадцати) календарных месяцев неприменение организацией контрольно-кассовых аппаратов (машин), если организация обязана в соответствии с действующим законодательством применять контрольно-кассовые аппараты (машины).

Средняя степень риска характеризуется наличием одного из следующих критериев:

а) отражение на протяжении 3 (трех) отчетных периодов (лет) отрицательного финансового результата (убытка) согласно данным финансовой отчетности;

б) процентное отношение суммы уплачиваемых организацией налогов к сумме дохода от продаж (выручки) продукции (товаров, работ, услуг) по данным бухгалтерской отчетности в расчете на 1 (один) рубль реализованной продукции (товаров, работ, услуг) юридического лица ниже среднего уровня данного показателя по хозяйствующим субъектам в конкретной отрасли (подотрасли) по данным органов статистики более чем на 3 (три) процентных пункта;

в) выплата среднемесячной заработной платы на одного работника (с учётом всех работников, в том числе работающих по трудовым договорам, гражданско-правовым договорам, по совместительству) ниже среднего уровня в конкретной отрасли (подотрасли) по данным органов статистики более чем на 10 (десять) процентов;

г) опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг) за отчетный год более чем на 20 (двадцать) процентных пунктов по сравнению с предыдущим годом;

д) отклонение темпов роста (падения) показателей, связанных с исчислением и уплатой заработной платы, отраженных в финансовой и налоговой отчетности за отчетный год, с соответствующими суммами начисленных и уплаченных налогов более чем на 20 (двадцать) процентных пунктов по сравнению с предыдущим годом;

е) отклонение по итогам финансового года величины показателей, дающих право применять специальные налоговые режимы, а также налоговые льготы, менее чем на 3 (три) процентных пункта от величин этих показателей, имеющих денежное или процентное выражение, либо менее чем на 3 (три) единицы от величин этих показателей, имеющих иные единицы измерения, установленных налоговым законодательством Приднестровской Молдавской Республики;

ж) отклонение по итогам финансового года величины показателей, характеризующих финансово-экономическую деятельность юридического лица, таких как объем выпускаемой продукции, товарооборот, более чем на 20 (двадцать) процентных пунктов за отчетный год по сравнению с предыдущим годом; а также в сравнении с динамикой экспорта (импорта) товаров за указанные периоды времени по данным таможенных органов.

Следует отметить, что при этом обязанность проведения плановых мероприятий по контролю совместного характера на мероприятия по налоговому контролю распространению не подлежит.

В части реализации такой формы налогового контроля, как налоговый мониторинг, необходимо отметить, что такой инструмент налогового контроля применяется в ряде республик постсоветского пространства, в частности, успешно реализуется в Республике Казахстан, где статьями 627,634 Налогового кодекса Республики Казахстан установлены основания и объекты хронометражного наблюдения, а также порядок оформления и использования его результатов.

В связи с этим в правовом поле Приднестровской Молдавской Республики предлагается закрепить, что налоговый мониторинг представляет собой хронометражное наблюдение за финансово-хозяйственной деятельностью налогоплательщика с целью установления фактического дохода налогоплательщика и фактических затрат, связанных с получением дохода, а также размеров иных объектов налогообложения.

Налоговый мониторинг может производиться в ходе документальных мероприятий по контролю при наличии высокой или средней степени риска в деятельности юридического лица.

Налоговый мониторинг осуществляется в пределах срока, установленного для проведения документального мероприятия по контролю. В указанный срок могут включаться выходные и праздничные дни, если налогоплательщик в указанные дни осуществляет деятельность, а также налоговый мониторинг может производиться в соответствии с режимом работы налогоплательщика вне зависимости от времени суток.

При проведении налогового мониторинга подвергаются наблюдению:

а) помещения и территории, используемые для извлечения дохода либо осуществления иной деятельности, объекты налогообложения, а также объекты, связанные с налогообложением;

б) наличие денег, денежных документов, бухгалтерских книг, отчетов, смет, ценных бумаг, расчетов, деклараций и иных документов, связанных с обследуемым объектом налогообложения, и (или) объектом, связанным с налогообложением;

в) снятый с контрольно-кассовых аппаратов (машин) с фискальной памятью фискальный отчет.

При проведении налогового мониторинга должностные лица налогового органа, проводящие налоговый мониторинг, должны обеспечить полноту и точность внесения ежедневно в хронометражно-наблюдательные карты сведений, полученных в ходе налогового мониторинга. На каждый наблюдаемый объект составляется отдельная хронометражно-наблюдательная карта, которая содержит следующее:

а) наименование налогоплательщика, фискальный код;

б) дата проведения налогового мониторинга;

в) наименование и местонахождение наблюдаемого объекта;

г) время начала и окончания хронометражного наблюдения;

д) данные по наблюдаемому объекту;

е) результаты наблюдения;

ж) показания контрольно-кассового аппарата (машины) на начало и конец дня;

з) другие данные.

Ежедневно по окончании наблюдаемого дня составляется сводная таблица по всем наблюдаемым объектам.

Хронометражно-наблюдательная карта и сводная таблица в обязательном порядке подписываются должностным лицом налогового органа и налогоплательщиком или его представителем и прилагаются к акту налогового мониторинга. К хронометражно-наблюдательной карте при необходимости прилагаются копии документов, расчетов и другие материалы, полученные в ходе наблюдения, подтверждающие данные, указанные в хронометражно-наблюдательной карте.

По окончании налогового мониторинга на основе ежедневных сводных таблиц по каждому наблюдаемому объекту сводятся данные по фактически полученным доходам и (или) произведенным затратам за проверяемый период, а также другим показателям финансово-хозяйственной деятельности.

Результаты налогового мониторинга учитываются при проведении начислений сумм налогов и других обязательных платежей за период проведения мониторинга, а также при определении сумм налогов расчетным путем в случаях, установленных законодательством Приднестровской Молдавской Республики.

Наряду с введением таких мер, как использование при проведении налоговых проверок риск-ориентированного подхода и применение налогового мониторинга, в целях противодействия развитию в республике теневого бизнеса и увеличения поступлений в бюджеты различных уровней, необходимо законодательно закрепить в качестве оснований для проведения мероприятий налогового контроля наряду с основаниями, установленными пунктами 2-6 статьи 8 Закона Приднестровской Молдавской Республики от 1 августа 2002 года № 174-3-III «О порядке проведения проверок при осуществлении государственного контроля (надзора)» с внесенными изменениями и дополнениями, таких оснований, как:

- обнаружение нарушений налогоплательщиком обязательных требований установленных законодательством Приднестровской Молдавской Республики, контроль за которым отнесен к компетенции налоговых органов;

- наличие одного из следующих признаков и критериев, наступление или наличие которых вызывает обоснованные подозрения в нарушении налогового и другого законодательства, контроль за соблюдением которого возложен на налоговые органы:

1) выявлены признаки нарушений при проведении камерального контроля, если налогоплательщик не предоставит пояснения и их документальное подтверждение на письменный запрос налогового органа либо если указанные пояснения и документальное подтверждение не объясняют выявленных ошибок, противоречий, несоответствия или иных признаков нарушений, в течении 10 (десяти) рабочих дней с момента получения запроса;

2) если по результатам проверок других налогоплательщиков или получения налоговым органом документальной информации выявлены факты, которые свидетельствуют о возможных нарушениях налогоплательщиком налогового и другого законодательства, контроль за соблюдением которого возложен на налоговые органы, если налогоплательщик не предоставит пояснения и их документальное подтверждение на обязательный письменный запрос налогового органа в течении 10 (десяти) рабочих дней с момента получения;

3) налогоплательщиком поданы новые уточненные цифры сумм налогов и других обязательных платежей за период, который уже проверялся налоговым органом, независимо от суммы уточнения, либо за период, который не подвергался контролю, в случае, если сумма соответствующих показателей снизилась более чем на 20 (двадцать) процентных пунктов;

4) налогоплательщиком поданы в установленном порядке налоговому органу возражения против акта мероприятия по контролю или жалоба на принятое по его результатам решение, предписание, в которых требуется полный или частичный пересмотр результатов соответствующей проверки или отмена принятого по её результатам решения, предписания, в случае, когда налогоплательщик в своей жалобе (возражениях) ссылается на обстоятельства, которые не были исследованы в ходе проверки, и объективное их рассмотрение невозможно без проведения проверки. Такая проверка проводится исключительно по вопросам, которые стали предметом обжалования;

5) получено постановление органа дознания, следователя, прокурора по уголовным делам, которые находятся в их производстве, о необходимости проведения проверки;

6) поступление мотивированной информации от органов государственной власти и управления Приднестровской Молдавской Республики о признаках нарушений действующего законодательства Приднестровской Молдавской Республики в подконтрольной сфере в деятельности юридических и физических лиц, в том числе индивидуальных предпринимателей;

7) поступление письменных заявлений юридических и физических лиц, наличие публикаций, в том числе рекламы, в средствах массовой информации, содержащих информацию, свидетельствующую о признаках нарушения юридическим лицом, физическим лицом, в том числе индивидуальным предпринимателем, действующего законодательства Приднестровской Молдавской Республики, их прав и законных интересов. При этом заявления, не позволяющее установить лицо, обратившееся в орган государственного контроля (надзора), считаются анонимными и не могут служить основанием для проведения внеочередного мероприятия по контролю;

- начата процедура ликвидации, реорганизации юридического лица (кроме преобразования), прекращения предпринимательской деятельности физического лица - индивидуального предпринимателя;

- наличие информации о совершении незаконных действий в отношении арестованного налоговым органом имущества;

- наличие на протяжении 3 (трех) и более месяцев задолженности перед бюджетами различных уровней и государственным внебюджетным фондом в размере, превышающем 5 000 (пять тысяч) РУ МЗП;

- решение вышестоящего налогового органа о проведении проверки в отношении налогоплательщика в порядке контроля за деятельностью налогового органа, ранее проводившего проверку данного налогоплательщика.

Реформирование системы налогового контроля позволит достичь необходимого эффекта в сочетании с такими мерами, как:

- усиление ответственности за неприменение контрольно-кассовых аппаратов (машин) при ведении денежных расчетов с населением, за исключением организаций, для которых законодательными актами ПМР не предусмотрена обязанность ведения денежных расчетов с населением с применением контрольно-кассовых аппаратов (машин), а также за невыдачу кассиром покупателю (клиенту) кассового чека или выдачу кассового чека, на котором не отпечатаны все обязательные реквизиты, а также выдачу чека с указанием суммы менее фактически уплаченной покупателем (клиентом).

- изменение состава административного правонарушения в сфере нарушения требований к бухгалтерскому учету, а именно: установление административной ответственности за ведение бухгалтерского учета в организации, независимо от формы собственности, с грубым нарушением требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности, с учетом аналогичных норм законодательства Российской Федерации.

Наряду с этим в целях защиты прав потребителей, повышения культуры торговли, обеспечения равенства хозяйствующих субъектов, а также в целях борьбы с теневым бизнесом предлагается обязать рекламодателей – юридических и физических лиц, осуществляющих предпринимательскую деятельность, указывать при размещении рекламы товаров, работ, услуг - наименование юридического лица или номер и серию патента соответственно с одновременным установлением административной ответственности за указанное правонарушение.

Кроме того, в целях предупреждения и пресечения налоговых правонарушений указанным законопроектом предлагается вменить в обязанность налогоплательщиков представлять в налоговые органы сведения о передаче юридическими лицами, физическими лицами, в том числе осуществляющими индивидуальную предпринимательскую деятельность без образования юридического лица, в отношении недвижимого нежилого имущества, принадлежащего им на праве собственности, прав пользования, ведения или доверительного управления другим лицам для целей осуществления предпринимательской деятельности.

Принятие представленного законопроекта позволить упорядочить работу налоговых органов за счет реформирования системы налогового контроля, применения дополнительных инструментов осуществления такого контроля, что позволит вывести из тени результаты деятельности недобросовестных налогоплательщиков, и таким образом предотвратить уклонение от уплаты налогов и иные нарушения налогового законодательства Приднестровской Молдавской Республики.

Сравнительный анализ законодательства Приднестровской Молдавской Республики с законодательством Российской Федерации в данном вопросе показывает, что в Российской Федерации вышеизложенные вопросы урегулированы в рамках Налогового кодекса Российской Федерации. Так, в соответствии с Налоговым кодексом Российской Федерации налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством налоговых проверок, получения объяснений налогоплательщиков, налоговых агентов и плательщиков сборов, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах, предусмотренных данным Кодексом. Налоговым кодексом Российской Федерации также закреплены особенности проведения налоговыми органами камеральных и документальных мероприятий по контролю;

б) в данной сфере правового регулирования действуют:

1) Закон Приднестровской Молдавской Республики от 1 августа 2002 года № 174-3-III «О порядке проведения проверок при осуществлении государственного контроля (надзора)» (САЗ 02-31) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 7 июля 2003 года № 307-ЗД-III (САЗ 03-28); от 31 марта 2005 года № 553-ЗИД-III (САЗ 05-14); от 3 апреля 2006 года № 18-ЗИД-IV (САЗ 06-15); от 19 июня 2006 года № 46-ЗИД-IV (САЗ 06-26); от 27 сентября 2006 года № 80-ЗИ-IV (САЗ 06-40); от 5 ноября 2008 года № 583-ЗД-IV (САЗ 08-44); от 18 сентября 2009 года № 858-ЗД-IV (САЗ 09-38); от 3 июня 2010 года № 91-ЗИД-IV (САЗ 10-22); от 24 ноября 2010 года № 233-ЗД-IV (САЗ 10-47); от 24 ноября 2011 года № 215-ЗИ-V (САЗ 11-47); от 24 декабря 2012 года № 247-ЗИ-V (САЗ 12-53); от 8 апреля 2013 года № 87-ЗИ-V (САЗ 13-14); от 5 апреля 2016 года № 91-ЗИ-VI (САЗ 16-14); от 25 мая 2016 года № 141-ЗИ-VI (САЗ 16-21); от 28 декабря 2016 года № 309-ЗД-VI (САЗ 17-1);

2) Закон Приднестровской Молдавской Республики от 14 июля 1992 года «О Государственной налоговой службе Приднестровской Молдавской Республики» (СЗМР 92-3) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 17 ноября 1992 года (СЗМР 92-4); от 9 декабря 1993 года (СЗМР 93-4); от 7 июня 1994 года (СЗМР 94-2); от 17 июля 1997 года № 50-ЗИД (СЗМР 97-3); от 6 апреля 1998 года № 92-ЗИД (СЗМР 98-2); от 12 ноября 1999 года № 213-ЗИД (СЗМР 99-4); от 17 мая 2000 года № 296-ЗИД (СЗМР 00-2); от 21 июня 2000 года № 308-ЗД (СЗМР 00-2); от 30 сентября 2000 года № 351-ЗИД (СЗМР 00-3); от 15 марта 2002 года № 106-ЗИД-III (САЗ 02-11); от 21 апреля 2004 года № 406-ЗИД-III (САЗ 04-17); от 20 мая 2004 года № 414-ЗИД-III (САЗ 04-21); от 2 ноября 2004 года № 485-ЗИД-III (САЗ 04-45); от 5 ноября 2004 года № 490-ЗИД-III (САЗ 04-45); от 17 января 2005 года № 519-ЗИ-III (САЗ 05-3); от 3 апреля 2006 года № 18-ЗИД-IV (САЗ 06-15); от 29 сентября 2006 года № 88-ЗИ-IV (САЗ 06-40); от 15 мая 2007 года № 214-ЗИ-IV (САЗ 07-21); от 5 августа 2009 года № 826-ЗИД-IV (САЗ 09-32); от 31 мая 2012 года № 83-ЗД-V (САЗ 12-23); от 12 декабря 2012 года № 234-ЗИД-V (САЗ 12-51); от 9 декабря 2016 года № 277-ЗИ-VI (САЗ 16-49);

3) Закон Приднестровской Молдавской Республики от 19 июля 2000 года № 321-ЗИД «Об основах налоговой системы в Приднестровской Молдавской Республике» (СЗМР 00-3) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 30 сентября 2000 года № 347-ЗИД (СЗМР 00-3); от 17 октября 2001 года № 52-ЗИД-III (САЗ 01-43); от 24 октября 2001 года № 55-ЗИ-III (САЗ 01-44); от 17 декабря 2001 года № 74-ЗИ-III (САЗ 01-52); от 28 декабря 2001 года № 83-ЗИД-III (САЗ 01-53); от 28 декабря 2001 года № 88-ЗД-III (САЗ 01-53); от 17 сентября 2002 года № 189-ЗД-III (САЗ 02-38); от 25 декабря 2002 года № 213-ЗИ-III (САЗ 02-52); от 22 мая 2003 года № 277-ЗИ-III (САЗ 03-21); от 5 ноября 2003 года № 352-ЗД-III (САЗ 03-45); от 11 ноября 2003 года № 354-ЗИД-III (САЗ 03-46); от 17 ноября 2003 года № 357-ЗД-III (САЗ 03-47); от 27 ноября 2003 года № 361-ЗИД-III (САЗ 03-48); от 25 мая 2004 года № 417-ЗД-III (САЗ 04-22); от 29 июня 2004 года № 434-ЗД-III (САЗ 04-27); от 26 октября 2004 года № 480-ЗИ-ІІІ (САЗ 04-44); от 1 апреля 2005 года № 554-ЗД-III (САЗ 05-14); от 11 июля 2005 года № 592-ЗИ-III (САЗ 05-29); от 9 ноября 2005 года № 660-ЗИД-III (САЗ 05-46); от 21 сентября 2006 года № 78-ЗИ-IV (САЗ 06-39); от 29 сентября 2006 года № 84-ЗИ-IV (САЗ 06-40); от 29 сентября 2006 года № 91-ЗИ-IV (САЗ 06-40); от 29 сентября 2006 года № 92-ЗИД-IV (САЗ 06-40); от 29 сентября 2006 года № 94-ЗИД-IV (САЗ 06-40); от 22 декабря 2006 года № 138-ЗИД-IV (САЗ 06-52); от 28 марта 2007 года № 196-ЗИД-IV (САЗ 07-14); от 26 апреля 2007 года № 208-ЗИ-IV (САЗ 07-18); от 12 июня 2007 года № 223-ЗИД-IV (САЗ 07-25); от 3 июля 2007 года № 250-ЗИД-IV (САЗ 07-28); от 11 февраля 2008 года № 395-ЗИД-IV (САЗ 08-6); от 25 июля 2008 года № 495-ЗИ-IV (САЗ 08-29); от 25 июля 2008 года № 497-ЗД-IV (САЗ 08-29); от 26 сентября 2008 года № 545-ЗИД-IV (САЗ 08-38); от 26 ноября 2008 года № 600-ЗД-IV (САЗ 08-47); от 9 декабря 2008 года № 617-ЗИ-IV (САЗ 08-49); от 22 декабря 2008 года № 624-ЗИД-IV (САЗ 08-51); от 17 февраля 2009 года № 662-ЗИ-IV (САЗ 09-8); от 22 апреля 2009 года № 732-ЗИ-IV (САЗ 09-17); от 9 июня 2009 года № 770-ЗИД-IV (САЗ 09-24); от 6 июля 2009 года № 799-ЗД-IV (САЗ 09-28); от 23 декабря 2009 года № 920-ЗД-IV (САЗ 09-52); от 11 января 2010 года № 6-ЗИ-IV (САЗ 10-2); от 23 марта 2010 года № 41-ЗИ-IV (САЗ 10-12); от 9 декабря 2010 года № 250-ЗД-IV (САЗ 10-49); от 10 декабря 2010 года № 263-ЗИ-IV (САЗ 10-49); от 29 сентября 2011 года № 160-ЗИД-V (САЗ 11-39); от 5 декабря 2011 года № 226-ЗИД-V (САЗ 11-49); от 10 мая 2012 года № 59-ЗИД-V (САЗ 12-20); от 28 сентября 2012 года № 176-ЗД-V (САЗ 12-40); от 28 сентября 2012 года № 184-ЗИД-V (САЗ 12-40); от 16 октября 2012 года № 196-ЗИД-V (САЗ 12-43); от 22 января 2013 года № 17-ЗД-V (САЗ 13-3); от 29 апреля 2013 года № 96-ЗИД-V (САЗ 13-17); от 26 июня 2013 года № 131-ЗД-V (САЗ 13-25); от 19 сентября 2013 года № 187-ЗИ-V (САЗ 13-37); от 24 сентября 2013 года № 188-ЗИД-V (САЗ 13-38;1); от 28 сентября 2013 года № 204-ЗИ-V (САЗ 13-38;1); от 19 ноября 2013 года № 234-ЗД-V (САЗ 13-46); от 24 декабря 2013 года № 281-ЗИ-V (САЗ 13-51;1); от 21 января 2014 года № 21-ЗИ-V (САЗ 14-4); от 28 марта 2014 года № 74-ЗИ-V (САЗ 14-13); от 30 сентября 2014 года № 153-ЗИД-V (САЗ 14-40); от 12 января 2015 года № 1-ЗИ-V (САЗ 15-3); от 22 апреля 2015 года № 68-ЗИ-V (САЗ 15-17); от 17 февраля 2016 года № 25-ЗИ-VI (САЗ 16-7); от 6 апреля 2016 года № 99-ЗИ-VI (САЗ 16-14); от 12 мая 2016 года № 122-ЗД-VI (САЗ 16-19); от 25 мая 2016 года № 135-ЗД-VI (САЗ 16-21), включая от 6 июня 2016 года № 149-З-VI (САЗ 16-23) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 6 октября 2016 года № 224-ЗИД-VI (САЗ 16-41), от 30 декабря 2016 года № 318-ЗИ-VI (САЗ 17-1), от 1 февраля 2017 № 28-ЗИ-VI (САЗ 17-6), от 10 марта 2017 года № 53-ЗД-VI (САЗ 17-11), от 11 апреля 2017 года № 79-ЗИ-VI (САЗ 17-16), а также от 24 марта 2017 года № 57-ЗИД-VI (САЗ 17-13);

4) Кодекс Приднестровской Молдавской Республики об административных правонарушениях от 21 января 2014 года № 10-З-V (САЗ 14-4) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 7 июля 2014 года № 131-ЗИД-V (САЗ 14-28); от 7 октября 2014 года № 154-ЗД-V (САЗ 14-41); от 31 октября 2014 года № 164-ЗД-V (САЗ 14-44); от 10 ноября 2014 года № 174-ЗИ-V (САЗ 14-46); от 8 декабря 2014 года № 200-ЗД-V (САЗ 14-50); от 10 декабря 2014 года № 205-ЗИ-V (САЗ 14-51); от 10 декабря 2014 года № 210-ЗД-V (САЗ 14-51); от 30 декабря 2014 года № 233-ЗИД-V (САЗ 15-1); от 16 января 2015 года № 24-ЗИД-V (САЗ 15-3); от 9 февраля 2015 года № 34-ЗИД-V (САЗ 15-7); от 20 марта 2015 года № 47-ЗИД-V (САЗ 15-12); от 24 марта 2015 года № 52-ЗД-V (САЗ 15-13,1); от 24 марта 2015 года № 53-ЗИ-V (САЗ 15-13,1); от 25 марта 2015 года № 57-ЗИД-V (САЗ 15-13,1); от 25 марта 2015 года № 59-ЗД-V (САЗ 15-13,1); от 14 апреля 2015 года № 62-ЗИД-V (САЗ 15-16); от 28 апреля 2015 года № 71-ЗИ-V (САЗ 15-18); от 5 мая 2015 года № 78-ЗИ-V (САЗ 15-19); от 18 мая 2015 года № 85-ЗИД-V (САЗ 15-21); от 18 мая 2015 года № 87-ЗИ-V (САЗ 15-21); от 30 июня 2015 года № 103-ЗИД-V (САЗ 15-27); от 12 февраля 2016 года № 8-ЗД-VI (САЗ 16-6); от 17 февраля 2016 года № 23-ЗИД-VI (САЗ 16-7); от 17 февраля 2016 года № 31-ЗИД-VI (САЗ 16-7); от 26 февраля 2016 года № 39-ЗД-VI (САЗ 16-8); от 5 марта 2016 года № 43-ЗИД-VI (САЗ 16-9); от 5 марта 2016 года № 45-ЗД-VI (САЗ 16-9); от 25 мая 2016 года № 133-ЗИД-VI (САЗ 16-21) с изменениями, внесенными Законом Приднестровской Молдавской Республики от 30 января 2017 года № 22-ЗИ-VI (САЗ 17-6); от 23 июня 2016 года № 155-ЗД-VI (САЗ 16-25); от 1 июля 2016 года № 168-ЗИ-VI (САЗ 16-26); от 25 июля 2016 года № 192-ЗД-VI (САЗ 16-30); от 25 июля 2016 года № 194-ЗД-VI (САЗ 16-30); от 27 сентября 2016 года № 215-ЗИД-VI (САЗ 16-39); от 15 ноября 2016 года № 245-ЗИ-VI (САЗ 16-45); от 9 декабря 2016 года № 283-ЗД-VI (САЗ 16-49); от 6 января 2017 года № 2-ЗД-VI (САЗ 17-2); от 6 января 2017 года № 7-ЗИ-VI (САЗ 17-2); от 16 января 2017 года № 19-ЗД-VI (САЗ 17-4); от 30 января 2017 года № 22-ЗИ-VI (САЗ 17-6); от 21 февраля 2017 года № 39-ЗД-VI (САЗ 17-9); от 29 марта 2017 года № 68-ЗИД-VI (САЗ 17-14); от 11 апреля 2017 года № 82-ЗИД-VI (САЗ 17-16); от 3 мая 2017 года № 95-ЗИД-VI (САЗ 17-19);

4) Закон Приднестровской Молдавской Республики от 17 мая 1999 года № 160-З «О рекламе» (СЗМР 99-2) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 10 июля 2002 года № 152-ЗИД-III (САЗ 02-28); от 1 апреля 2008 года № 433-ЗИ-IV (САЗ 08-13); от 8 ноября 2011 года № 200-ЗИ-V (САЗ 11-45); от 28 ноября 2011 года № 217-ЗД-V (САЗ 11-48); от 20 июня 2012 года № 100-ЗИД-V (САЗ 12-26); от 28 сентября 2012 года № 182-ЗИД-V (САЗ 12-40);

5) Закон Приднестровской Молдавской Республики от 17 августа 2004 года № 467-З-III «О бухгалтерском учете и финансовой отчетности» (САЗ 04-34) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 10 марта 2005 года № 544-ЗИ-III (САЗ 05-11); от 4 августа 2005 года № 610-ЗИД-III (САЗ 05-32); от 23 марта 2009 года № 683-ЗИ-IV (САЗ 09-13); от 23 апреля 2009 года № 735-ЗИД-IV (САЗ 09-17); от 27 марта 2012 года № 35-ЗИ-V (САЗ 12-20); от 10 мая 2012 года № 60-ЗИ-V (САЗ 12-20); от 24 октября 2012 года № 203-ЗИ-V (САЗ 12-44); от 5 апреля 2016 года № 92-ЗИД-VI (САЗ 16-14);

в) принятие данного Закона Приднестровской Молдавской Республики потребует внесения изменений и дополнений в подзаконные нормативные правовые акты;

г) для реализации данного проекта потребуется принятие иных нормативных правовых актов;

д) реализация данного Закона Приднестровской Молдавской Республики не потребует дополнительных материальных и иных затрат;

е) для вступления в силу данного Закона Приднестровской Молдавской Республики не требуется принятия отдельного законодательного акта.

Министр финансов

Приднестровской Молдавской Республики И. И. Молоканова

Приложение

к Распоряжению Правительства

Приднестровской Молдавской Республики

от 5 сентября 2017 года № 753р

Проект

Закон

Приднестровской Молдавской Республики

О внесении изменений и дополнений в некоторые законодательные акты Приднестровской Молдавской Республики

Статья 1. Внести в Закон Приднестровской Молдавской Республики от 1 августа 2002 года № 174-З-III «О порядке проведения проверок при осуществлении государственного контроля (надзора)» (САЗ 02-31) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 7 июля 2003 года № 307-ЗД-III (САЗ 03-28), от 31 марта 2005 года № 553-ЗИД-III (САЗ 05-14), от 3 апреля 2006 года № 18-ЗИД-IV (САЗ 06-15), от 19 июня 2006 года № 46-ЗИД-IV (САЗ 06-26), от 27 сентября 2006 года № 80-ЗИ-IV (САЗ 06-40), от 5 ноября 2008 года № 583-ЗД-IV (САЗ 08-44), от 18 сентября 2009 года № 858-ЗД-IV (САЗ 09-38), от 3 июня 2010 года № 91-ЗИД-IV (САЗ 10-22), от 24 ноября 2010 года № 233-ЗД-IV (САЗ 10-47), от 24 ноября 2011 года № 215-ЗИ-V (САЗ 11-47), от 24 декабря 2012 года № 247-ЗИ-V (САЗ 12-53), от 8 апреля 2013 года № 87-ЗИ-V (САЗ 13-14), от 5 апреля 2016 года № 91-ЗИ-VI (САЗ 16-14), от 25 мая 2016 года № 141-ЗИ-VI (САЗ 16-21), от 28 декабря 2016 года № 309-ЗД-VI (САЗ 17-1), от 19 июня 2017 года № 135-ЗД-VI (САЗ 17-25), следующие изменение и дополнения:

1. Пункт 3 статьи 1 дополнить подпунктом «з» следующего содержания:

«з) контрольных мероприятий на предмет соблюдения порядка применения контрольно-кассовых аппаратов (машин), осуществляемых налоговыми органами в установленном Правительством Приднестровской Молдавской Республики порядке».

2. Пункт 1 статьи 8 дополнить частью второй следующего содержания:

«Периодичность проведения документальных плановых мероприятий по налоговому контролю устанавливается в соответствии с пунктом 2 статьи 12-5 настоящего Закона».

3. Части вторая – седьмая пункта 1 статьи 8 считать соответственно частями третьей – восьмой.

4. Дополнить Закон главой 2-1 следующего содержания:

«Глава 2-1. Особенности осуществления налогового контроля

Статья 12-1. Общие положения о налоговом контроле

Налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством реализации предоставленных налоговым органам полномочий, в частности, путем проведения мероприятий по контролю, получения объяснений налогоплательщиков, проверки данных учета и отчетности, обследования помещений и территорий, используемых для извлечения дохода либо связанных с содержанием объектов налогообложения, в рамках проводимых плановых и внеочередных мероприятий по контролю, осуществления налогового мониторинга, контрольных закупок.

Статья 12-2. Налоговый мониторинг

1. Налоговый мониторинг представляет собой хронометражное наблюдение за финансово-хозяйственной деятельностью налогоплательщика с целью установления фактического дохода налогоплательщика и фактических затрат, связанных с получением дохода, а также размеров иных объектов налогообложения.

Порядок проведения налогового мониторинга утверждается Правительством Приднестровской Молдавской Республики.

2. Налоговый мониторинг может производиться в ходе документальных мероприятий по контролю при наличии высокой или средней степени риска в деятельности юридического лица, определенной в соответствии с пунктами 3 и 4 статьи 12-5 настоящего Закона.

Налоговый мониторинг осуществляется в пределах срока, установленного для проведения документального мероприятия по контролю. В указанный срок могут включаться выходные и праздничные дни, если налогоплательщик в указанные дни осуществляет деятельность, а также налоговый мониторинг может производиться в соответствии с режимом работы налогоплательщика вне зависимости от времени суток.

3. При проведении налогового мониторинга подвергаются наблюдению:

а) помещения и территории, используемые для извлечения дохода либо осуществления иной деятельности, объекты налогообложения, а также объекты, связанные с налогообложением;

б) наличие денег, денежных документов, бухгалтерских книг, отчетов, смет, ценных бумаг, расчетов, деклараций и иных документов, связанных с обследуемым объектом налогообложения, и (или) объектом, связанным с налогообложением;

в) снятый с контрольно-кассовых аппаратов (машин) с фискальной памятью фискальный отчет.

4. При проведении налогового мониторинга должностные лица налогового органа, проводящие налоговый мониторинг, должны обеспечить полноту и точность внесения ежедневно в хронометражно-наблюдательные карты сведений, полученных в ходе налогового мониторинга. На каждый наблюдаемый объект составляется отдельная хронометражно-наблюдательная карта, которая содержит следующее:

а) наименование налогоплательщика, фискальный код;

б) дата проведения налогового мониторинга;

в) наименование и местонахождение наблюдаемого объекта;

г) время начала и окончания хронометражного наблюдения;

д) данные по наблюдаемому объекту;

е) результаты наблюдения;

ж) показания контрольно-кассового аппарата (машины) на начало и конец дня;

з) другие данные.

Ежедневно по окончании наблюдаемого дня составляется сводная таблица по всем наблюдаемым объектам.

Хронометражно-наблюдательная карта и сводная таблица в обязательном порядке подписываются должностным лицом налогового органа и налогоплательщиком или его представителем и прилагаются к акту налогового мониторинга. К хронометражно-наблюдательной карте при необходимости прилагаются копии документов, расчетов и другие материалы, полученные в ходе наблюдения, подтверждающие данные, указанные в хронометражно-наблюдательной карте.

По окончании налогового мониторинга на основе ежедневных сводных таблиц по каждому наблюдаемому объекту сводятся данные по фактически полученным доходам и (или) произведенным затратам за проверяемый период, а также другим показателям финансово-хозяйственной деятельности.

5. Результаты налогового мониторинга учитываются при проведении начислений сумм налогов и других обязательных платежей за период проведения мониторинга, а также при определении сумм налогов расчетным путем в случаях, установленных законодательством Приднестровской Молдавской Республики.

Статья 12-3. Контрольная закупка

1. Контрольная закупка представляет собой мероприятие, состоящее в специальном возмездном приобретении (покупке, обмене, залоге, аренде) товара (работы, услуги), проводимое без предупреждения лиц, в отношении которых она проводится, в целях выявления нарушений действующего законодательства в пределах компетенции налоговых органов.

2. Контрольная закупка может проводиться по вопросам соблюдения налогоплательщиками отдельных требований законодательства Приднестровской Молдавской Республики, а именно:

а) применения контрольно-кассовых аппаратов (машин) в порядке, установленном действующим законодательством Приднестровской Молдавской Республики;

б) установленного порядка осуществления предпринимательской деятельности.

3. По результатам контрольной закупки составляется акт.

4. В случае выявления в ходе проведения контрольной закупки в действиях налогоплательщика состава административного правонарушения налоговым органом в соответствии с требованиями Кодекса Приднестровской Молдавской Республики об административных правонарушениях составляется протокол об административном правонарушении, который незамедлительно направляется органу (лицу), уполномоченному рассматривать дело.

5. В случае если по результатам проведенной контрольной закупки установлены обстоятельства, являющиеся основанием для проведения внеочередного мероприятия по контролю, налоговым органом обеспечивается организация и проведение соответствующего мероприятия по контролю.

6. Контрольные закупки подлежат осуществлению в порядке, установленном Правительством Приднестровской Молдавской Республики.

Статья 12-4. Камеральное мероприятие по контролю

1. Камеральное мероприятие по контролю – это мероприятие по контролю, осуществляемое непосредственно в налоговом органе на стадии поступления отчетности и налоговых расчетов от налогоплательщиков, а также других документов, связанных с исчислением и уплатой налогов, путем анализа и проверки всех поступающих отчетных документов, а также полученных налоговым органом по запросам документов и информации в отношении проверяемого налогоплательщика.

2. Порядок проведения налоговыми органами камеральных мероприятий по контролю утверждается Правительством Приднестровской Молдавской Республики.

Статья 12-5. Документальное мероприятие по контролю

1. Документальное мероприятие по контролю – это мероприятие по контролю, которое проводится на территории (в помещении) налогоплательщика либо в случае, если у налогоплательщика отсутствует возможность предоставить отдельное охраняемое помещение для проведения проверки, по месту нахождения налогового органа, предметом которой является контроль за правильностью исчисления, своевременностью, полнотой начисления и уплаты налогов, сборов и пошлин, а также исполнение законодательства Приднестровской Молдавской Республики, контроль над соблюдением которого возложен на налоговые органы.

2. Документальное плановое мероприятие по контролю проводится в соответствии с планом, составляемым на соответствующий год. Указанные планы, утвержденные руководителями соответствующего налогового органа, доводятся до сведения заинтересованных лиц посредством их размещения на официальном сайте органа государственного контроля (надзора) в сети Интернет.

Периодичность проведения документальных плановых мероприятий по контролю определяется следующим образом:

а) в отношении юридических лиц − в зависимости от степени риска в его деятельности, а именно: для юридических лиц с высокой степенью риска − не более одного раза в 1 (год); со средней степенью риска − не более одного раза в 2 (два) года; в отсутствие степеней риска − не более одного раза в 5 (пять) лет;

б) в отношении одного физического лица, в том числе индивидуального предпринимателя, документальное плановое мероприятие по контролю может быть проведено не более одного раза в 3 (три) года.

При выявлении в деятельности налогоплательщиков критериев риска, установленных настоящей статьей, соответствующий налоговый орган направляет налогоплательщику запрос о представлении по указанным обстоятельствам необходимых пояснений и документального подтверждения в течение 10 (десяти) рабочих дней с момента получения запроса.

В случае непредставления налогоплательщиками вышеуказанных пояснений и документального подтверждения отсутствия критериев риска в их деятельности либо в случае, если такие пояснения не являются достаточным однозначным подтверждением отсутствия критериев риска в деятельности налогоплательщиков, указанные налогоплательщики подлежат внеочередному контролю по основаниям, установленным настоящей статьей (за исключением критериев риска, предусмотренных подпунктами «в», «з», «к», «л», «м» пункта 3 и пунктом 4 настоящей статьи, при установлении которых проведение дополнительного внеочередного мероприятия по контролю не требуется) с уведомлением органа прокуратуры по месту осуществления деятельности юридических лиц и индивидуальных предпринимателей в порядке, установленном пунктами 2-9 статьи 7-1 настоящего Закона.

В случае если по итогам внеочередного мероприятия по контролю подтверждается наличие критериев риска в деятельности налогоплательщика, а также при наличии в деятельности налогоплательщика одного или нескольких критериев риска, предусмотренных подпунктами в), з), к), л), м) пункта 3 и пунктом 4 настоящей статьи, то данный налогоплательщик подлежит включению:

а) в перечни юридических лиц, в деятельности которых выявлены высокая или средняя степень риска, которые утверждаются руководителем соответствующего налогового органа и доводятся до сведения заинтересованных лиц посредством их размещения на официальном сайте органа государственного контроля (надзора) в сети Интернет;

б) в план проведения документальных плановых мероприятий по контролю с учетом установленной периодичности проведения документальных плановых мероприятий по контролю. В отсутствие выявленных в деятельности налогоплательщиков критериев риска, установленных настоящей статьей, данные налогоплательщики подлежат включению в план проведения документальных плановых мероприятий по контролю с периодичностью не более одного раза в 5 (пять) лет (для юридических лиц) и не более одного раза в 3 (три) года (для физических лиц, в том числе индивидуальных предпринимателей). Указанная периодичность проведения документальных плановых мероприятий по контролю применяется за исключением случаев, предусмотренных пунктами 7, 8 настоящей статьи.

Юридическое лицо исключается из перечня юридических лиц, в деятельности которых выявлены высокая или средняя степень риска, в случае, если по итогам планового мероприятия по контролю, не установлено степеней риска, определенных настоящей статьей.

Установленная пунктом 1 статьи 8 настоящего Закона обязанность проведения плановых мероприятий по контролю совместного характера на документальные мероприятия по контролю, определенные настоящей статьей, не распространяется.

3. Высокая степень риска характеризуется наличием одного из следующих критериев:

а) наличие установленных законом оснований для начисления налогов расчетным путем (в случае отказа допустить должностных лиц налоговых органов к обследованию указанных помещений, а также непредоставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения бухгалтерского учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги);

б) стоимость чистых активов юридического лица ниже установленного законодательством Приднестровской Молдавской Республики минимального размера уставного капитала. Данный критерий не оценивается в отношении юридических лиц, с даты государственной регистрации которых прошло менее 12 (двенадцати) месяцев;

в) неоднократное снятие с учета и постановка на учет в налоговых органах налогоплательщика – юридического лица в связи с изменением места нахождения («миграция» между налоговыми органами) − два и более случая в течение 12 (двенадцати) календарных месяцев;

г) списание имущества, в том числе дебиторской задолженности, если налогоплательщик не представит пояснения и их документальное подтверждение на письменный запрос налогового органа, в течение 10 (десяти) рабочих дней с момента получения запроса либо если указанные пояснения и документальное подтверждение не объясняют причин возникновения данных обстоятельств;

д) ведение финансово-хозяйственной деятельности с высоким налоговым риском, связанным с характером взаимоотношений с некоторыми контрагентами, а именно наличие хотя бы одного из следующих обстоятельств:

1) отсутствие в документах, определяющих договорные отношения с контрагентом, таких реквизитов поставщика и покупателя, как: наименование и юридический адрес юридического лица, фамилия, имя, отчество, должность и подпись руководителя (уполномоченного должностного лица), заключающего указанные договорные отношения, банковские реквизиты юридического лица, печать юридического лица;

2) отсутствие информации о государственной регистрации контрагента в государственном реестре юридических лиц.

Дополнительно повышают такие риски одновременное присутствие следующих обстоятельств:

1) контрагент, имеющий вышеуказанные признаки, выступает в роли посредника;

2) отсутствие сведений о контрагенте, в том числе выступающем в роли посредника (нет рекламы в средствах массовой информации, нет отзывов, рекомендаций партнеров или других лиц, нет сайта контрагента и тому подобное);

3) наличие в договорах таких условий, как: осуществление расчетов по договору по истечении 12 (двенадцати) и более месяцев со дня вступления договора в силу, расчеты через третьих лиц;

4) наличие обстоятельств, свидетельствующих о невозможности исполнения договора (информация об отсутствии у контрагента производственных мощностей, необходимых лицензий, квалифицированных кадров, имущества, невозможность выполнения контрагентом условий договора с учетом времени, необходимого на доставку или производство товара, выполнение работ или оказание услуг);

5) отсутствие действий налогоплательщика (или его контрагента) по взысканию задолженности в рамках договорных обязательств; рост задолженности налогоплательщика (или его контрагента) в рамках договорных обязательств на фоне продолжения поставки в адрес должника партий товаров, работ (услуг);

6) расчеты между контрагентами векселями, займами, товарными кредитами, по которым отсутствуют условия о процентах по долговым обязательствам любого вида, а также сроки погашения указанных долговых обязательств больше трех лет;

е) приобретение через посредников, не зарегистрированных на территории Приднестровской Молдавской Республики, товаров у налогоплательщика-производителя данных товаров, зарегистрированного на территории Приднестровской Молдавской Республики;

ж) неоприходование по счетам бухгалтерского учета основных средств и (или) запасов на сумму свыше 100 (ста) РУ МЗП;

з) нахождение должностных лиц юридического лица (руководителя, главного бухгалтера или лиц, исполняющих их обязанности) в розыске;

и) несоответствие сведений о местонахождении юридического лица, содержащихся в государственном реестре юридических лиц, фактическому его местонахождению;

к) наличие информации о возбуждении в отношении должностных лиц юридического лица (руководителя, главного бухгалтера или лиц, исполняющих их обязанности) уголовного дела по признакам преступления в сфере экономической деятельности;

л) проведение в течение года в отношении юридического лица внеочередного мероприятия по контролю по основаниям, установленным настоящим Законом, по результатам которого установлено нарушение юридическим лицом законодательства Приднестровской Молдавской Республики;

м) неоднократное в течение 12 (двенадцати) календарных месяцев неприменение организацией контрольно-кассовых аппаратов (машин), если организация обязана в соответствии с действующим законодательством применять контрольно-кассовые аппараты (машины).

4. Средняя степень риска характеризуется наличием одного из следующих критериев:

а) отражение на протяжении 3 (трех) отчетных периодов (лет) отрицательного финансового результата (убытка) согласно данным финансовой отчетности;

б) процентное отношение суммы уплачиваемых организацией налогов к сумме дохода от продаж (выручки) продукции (товаров, работ, услуг) по данным бухгалтерской отчетности в расчете на 1 (один) рубль реализованной продукции (товаров, работ, услуг) юридического лица ниже среднего уровня данного показателя по хозяйствующим субъектам в конкретной отрасли (подотрасли) по данным органов статистики более чем на 3 (три) процентных пункта;

в) выплата среднемесячной заработной платы на одного работника (с учетом всех работников, в том числе работающих по трудовым договорам, гражданско-правовым договорам, по совместительству) ниже среднего уровня в конкретной отрасли (подотрасли) по данным органов статистики более чем на 10 (десять) процентов;

г) опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг) за отчетный год более чем на 20 (двадцать) процентных пунктов по сравнению с предыдущим годом;

д) отклонение темпов роста (падения) показателей, связанных с исчислением и уплатой заработной платы, отраженных в финансовой и налоговой отчетности за отчетный год, с соответствующими суммами начисленных и уплаченных налогов более чем на 20 (двадцать) процентных пунктов по сравнению с предыдущим годом;

е) отклонение по итогам финансового года величины показателей, дающих право применять специальные налоговые режимы, а также налоговые льготы, менее чем на 3 (три) процентных пункта от величин этих показателей, имеющих денежное или процентное выражение, либо менее чем на 3 (три) единицы от величин этих показателей, имеющих иные единицы измерения, установленных налоговым законодательством Приднестровской Молдавской Республики;

ж) отклонение по итогам финансового года величины показателей, характеризующих финансово-экономическую деятельность юридического лица, таких как объем выпускаемой продукции, товарооборот, более чем на 20 (двадцать) процентных пунктов за отчетный год по сравнению с предыдущим годом; а также в сравнении с динамикой экспорта (импорта) товаров за указанные периоды времени по данным таможенных органов.

5. Документальное внеочередное мероприятие по контролю не предусматривается в плане проверок налогового органа и проводится при наличии хотя бы одного из оснований, определенных настоящим Законом, с проверкой документов, взаимосвязанных с основанием для внеочередной проверки.

6. Основаниями для проведения налоговыми органами документальных внеочередных мероприятий по контролю являются:

а) основания, установленные пунктами 2-6 статьи 8 настоящего Закона;

б) в случае обнаружения нарушений налогоплательщиком обязательных требований, установленных законодательством Приднестровской Молдавской Республики, контроль за которым отнесен к компетенции налоговых органов;

в) наличие одного из следующих признаков и критериев, наступление или наличие которых вызывает обоснованные подозрения в нарушении налогового и другого законодательства, контроль за соблюдением которого возложен на налоговые органы:

1) выявлены признаки нарушений при проведении камерального контроля, если налогоплательщик не представит пояснения и их документальное подтверждение на письменный запрос налогового органа либо если указанные пояснения и документальное подтверждение не объясняют выявленных ошибок, противоречий, несоответствия или иных признаков нарушений, в течении 10 (десяти) рабочих дней с момента получения запроса;

2) если по результатам проверок других налогоплательщиков или получения налоговым органом документальной информации выявлены факты, которые свидетельствуют о возможных нарушениях налогоплательщиком налогового и другого законодательства, контроль за соблюдением которого возложен на налоговые органы, если налогоплательщик не представит пояснения и их документальное подтверждение на обязательный письменный запрос налогового органа в течении 10 (десяти) рабочих дней с момента получения;

3) налогоплательщиком поданы новые уточненные цифры сумм налогов и других обязательных платежей за период, который уже проверялся налоговым органом, независимо от суммы уточнения, либо за период, который не подвергался контролю, в случае, если сумма соответствующих показателей снизилась более чем на 20 (двадцать) процентных пунктов;

4) налогоплательщиком поданы в установленном порядке налоговому органу возражения против акта мероприятия по контролю или жалоба на принятое по его результатам решение, предписание, в которых требуется полный или частичный пересмотр результатов соответствующей проверки или отмена принятого по ее результатам решения, предписания, в случае, когда налогоплательщик в своей жалобе (возражениях) ссылается на обстоятельства, которые не были исследованы в ходе проверки, и объективное их рассмотрение невозможно без проведения проверки. Такая проверка проводится исключительно по вопросам, которые стали предметом обжалования;

5) получено постановление органа дознания, следователя, прокурора по уголовным делам, которые находятся в их производстве, о необходимости проведения проверки;

6) поступление мотивированной информации от органов государственной власти и управления Приднестровской Молдавской Республики о признаках нарушений действующего законодательства Приднестровской Молдавской Республики в подконтрольной сфере в деятельности юридических и физических лиц, в том числе индивидуальных предпринимателей;

7) поступление письменных заявлений юридических и физических лиц, наличие публикаций, в том числе рекламы, в средствах массовой информации, содержащих информацию, свидетельствующую о признаках нарушения юридическим лицом, физическим лицом, в том числе индивидуальным предпринимателем, действующего законодательства Приднестровской Молдавской Республики, их прав и законных интересов. При этом заявления, не позволяющее установить лицо, обратившееся в орган государственного контроля (надзора), считаются анонимными и не могут служить основанием для проведения внеочередного мероприятия по контролю;

г) начата процедура ликвидации, реорганизации юридического лица (кроме преобразования), прекращения предпринимательской деятельности физического лица − индивидуального предпринимателя;

д) наличие информации о совершении незаконных действий в отношении арестованного налоговым органом имущества;

е) наличие на протяжении 3 (трех) и более месяцев задолженности перед бюджетами различных уровней и государственным внебюджетным фондом в размере, превышающем 5 000 (пять тысяч) РУ МЗП;

ж) решение вышестоящего налогового органа о проведении проверки в отношении налогоплательщика в порядке контроля за деятельностью налогового органа, ранее проводившего проверку данного налогоплательщика.

7. В случае если при проведении документального мероприятия по контролю в отношении налогоплательщика у органа государственного контроля (надзора) возникает необходимость получения и проверки информации о деятельности налогоплательщика, связанной с другими лицами, имеющими договорные, гражданско-правовые либо иные взаимоотношения с проверяемым налогоплательщиком, организуется проведение встречного мероприятия по контролю этих лиц либо у данных лиц истребуются документы, относящиеся к деятельности проверяемого налогоплательщика, без проведения встречного мероприятия по контролю. Необходимость проведения встречного мероприятия по контролю в отношении иных лиц по документам, относящимся к деятельности налогоплательщика, определяется самостоятельно органом государственного контроля (надзора).

8. В случае выявления по результатам проведения мероприятий по контролю нарушений налогового и другого законодательства, контроль за соблюдением которого возложен на налоговые органы, налоговым органом принимаются:

а) предписания об уплате налогов, сборов и иных обязательных платежей, начисленных по результатам контрольного мероприятия и устранения выявленных в ходе проверки нарушений законодательства Приднестровской Молдавской Республики;

б) решения о наложении штрафных и финансовых санкций, предусмотренных действующим законодательством Приднестровской Молдавской Республики;

в) представления об устранении выявленных нарушений действующего законодательства Приднестровской Молдавской Республики, не повлекших причинения прямого непосредственного ущерба иным лицам, включая государство, в том числе не приведших к занижению налогов и объектов налогообложения, и (или) о привлечении должностных лиц к дисциплинарной и (или) материальной ответственности.

Вышеперечисленные меры принимаются налоговым органом в течение 10 (десяти) рабочих дней по окончании проведения мероприятия по контролю и утверждения акта проверки.

Налоговыми органами также принимаются иные меры, предусмотренные действующим законодательством Приднестровской Молдавской Республики».

5. Статью 18-1 дополнить пунктом 4 следующего содержания:

«4. Требования настоящей статьи в 2018 году не применяются к мероприятиям налогового контроля, осуществляемым в соответствии с главой 2-1 настоящего Закона».

6. Статью 18-1 дополнить пунктом 5 следующего содержания:

«5. При определении критериев риска, установленных статьей 12-5 настоящего Закона и зависящих от показателей финансовой и налоговой отчетности, применяются данные финансовой и налоговой отчетности, начиная с финансовой и налоговой отчетности за 2016 год».

Статья 2. Внести в Закон Приднестровской Молдавской Республики от 14 июля 1992 года «О Государственной налоговой службе Приднестровской Молдавской Республики» (СЗМР 92-3) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 17 ноября 1992 года (СЗМР 92-4), от 9 декабря 1993 года (СЗМР 93-4), от 7 июня 1994 года (СЗМР 94-2), от 17 июля 1997 года № 50-ЗИД (СЗМР 97-3), от 6 апреля 1998 года № 92-ЗИД (СЗМР 98-2), от 12 ноября 1999 года № 213-ЗИД (СЗМР 99-4), от 17 мая 2000 года № 296-ЗИД (СЗМР 00-2), от 21 июня 2000 года № 308-ЗД (СЗМР 00-2), от 30 сентября 2000 года № 351-ЗИД (СЗМР 00-3), от 15 марта 2002 года № 106-ЗИД-III (САЗ 02-11), от 21 апреля 2004 года № 406-ЗИД-III (САЗ 04-17), от 20 мая 2004 года № 414-ЗИД-III (САЗ 04-21), от 2 ноября 2004 года № 485-ЗИД-III (САЗ 04-45), от 5 ноября 2004 года № 490-ЗИД-III (САЗ 04-45), от 17 января 2005 года № 519-ЗИ-III (САЗ 05-3), от 3 апреля 2006 года № 18-ЗИД-IV (САЗ 06-15), от 29 сентября 2006 года № 88-ЗИ-IV (САЗ 06-40), от 15 мая 2007 года № 214-ЗИ-IV (САЗ 07-21), от 5 августа 2009 года № 826-ЗИД-IV (САЗ 09-32), от 31 мая 2012 года № 83-ЗД-V (САЗ 12-23), от 12 декабря 2012 года № 234-ЗИД-V (САЗ 12-51), от 9 декабря 2016 года № 277-ЗИ-VI (САЗ 16-49), следующие изменение и дополнения:

1. Статью 8 дополнить пунктом 1-1 следующего содержания:

«1-1. Осуществлять налоговый мониторинг и контрольные закупки в порядке, установленном действующим законодательством Приднестровской Молдавской Республики».

2. В части второй пункта 13 статьи 8 слова «законодательными актами» заменить словами «законодательством».

3. В статье 12 слова «по мере возникновения необходимости, но не реже одного раза в два года» заменить словами «по основаниям и с периодичностью, предусмотренными законодательством Приднестровской Молдавской Республики об осуществлении государственного контроля (надзора)».

4. Дополнить Закон статьей 15-1 следующего содержания:

«Статья 15-1.

Досудебное урегулирование споров (разногласий) в сфере применения налогового и иного, в пределах компетенции налоговых органов, законодательства Приднестровской Молдавской Республики осуществляется в рамках работы ведомственной комиссии Министерства финансов Приднестровской Молдавской Республики по досудебному урегулированию споров (далее − комиссия).

Целью работы данной комиссии является рассмотрение и урегулирование споров, возникающих между налогоплательщиками и налоговыми органами, а также проведение консультативно-разъяснительной работы.

В работе комиссии принимают участие лица, направившие обращения (жалобы) на действия (бездействия) налоговых органов, налоговые органы, действия (бездействия) которых обжалуются, представители Министерство финансов Приднестровской Молдавской Республики, а также иные заинтересованные лица.

Комиссия по досудебному урегулированию споров вправе принимать следующие решения:

а) о признании действий (бездействий) налоговых органов правомерными;

б) о признании действий (бездействий) налоговых органов неправомерными полностью либо в части.

В случае признания действий (бездействий) налоговых органов неправомерными полностью либо в части комиссия дает налоговому органу, действия (бездействия) которого признаны неправомерными, обязательные для исполнения поручения о восстановлении нарушенных прав налогоплательщика, об изменении или отмене ненормативных актов налогового органа, нарушающих права налогоплательщиков и иные необходимые поручения».

Статья 3. Внести в Закон Приднестровской Молдавской Республики от 19 июля 2000 года № 321-ЗИД «Об основах налоговой системы в Приднестровской Молдавской Республике» (СЗМР 00-3) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 30 сентября 2000 года № 347-ЗИД (СЗМР 00-3), от 17 октября 2001 года № 52-ЗИД-III (САЗ 01-43), от 24 октября 2001 года № 55-ЗИ-III (САЗ 01-44), от 17 декабря 2001 года № 74-ЗИ-III (САЗ 01-52), от 28 декабря 2001 года № 83-ЗИД-III (САЗ 01-53), от 28 декабря 2001 года № 88-ЗД-III (САЗ 01-53), от 17 сентября 2002 года № 189-ЗД-III (САЗ 02-38), от 25 декабря 2002 года № 213-ЗИ-III (САЗ 02-52), от 22 мая 2003 года № 277-ЗИ-III (САЗ 03-21), от 5 ноября 2003 года № 352-ЗД-III (САЗ 03-45), от 11 ноября 2003 года № 354-ЗИД-III (САЗ 03-46), от 17 ноября 2003 года № 357-ЗД-III (САЗ 03-47), от 27 ноября 2003 года № 361-ЗИД-III (САЗ 03-48), от 25 мая 2004 года № 417-ЗД-III (САЗ 04-22), от 29 июня 2004 года № 434-ЗД-III (САЗ 04-27), от 26 октября 2004 года № 480-ЗИ-ІІІ (САЗ 04-44), от 1 апреля 2005 года № 554-ЗД-III (САЗ 05-14), от 11 июля 2005 года № 592-ЗИ-III (САЗ 05-29), от 9 ноября 2005 года № 660-ЗИД-III (САЗ 05-46), от 21 сентября 2006 года № 78-ЗИ-IV (САЗ 06-39), от 29 сентября 2006 года № 84-ЗИ-IV (САЗ 06-40), от 29 сентября 2006 года № 91-ЗИ-IV (САЗ 06-40), от 29 сентября 2006 года № 92-ЗИД-IV (САЗ 06-40), от 29 сентября 2006 года № 94-ЗИД-IV (САЗ 06-40), от 22 декабря 2006 года № 138-ЗИД-IV (САЗ 06-52), от 28 марта 2007 года № 196-ЗИД-IV (САЗ 07-14), от 26 апреля 2007 года № 208-ЗИ-IV (САЗ 07-18), от 12 июня 2007 года № 223-ЗИД-IV (САЗ 07-25), от 3 июля 2007 года № 250-ЗИД-IV (САЗ 07-28), от 11 февраля 2008 года № 395-ЗИД-IV (САЗ 08-6), от 25 июля 2008 года № 495-ЗИ-IV (САЗ 08-29), от 25 июля 2008 года № 497-ЗД-IV (САЗ 08-29), от 26 сентября 2008 года № 545-ЗИД-IV (САЗ 08-38), от 26 ноября 2008 года № 600-ЗД-IV (САЗ 08-47), от 9 декабря 2008 года № 617-ЗИ-IV (САЗ 08-49), от 22 декабря 2008 года № 624-ЗИД-IV (САЗ 08-51), от 17 февраля 2009 года № 662-ЗИ-IV (САЗ 09-8), от 22 апреля 2009 года № 732-ЗИ-IV (САЗ 09-17), от 9 июня 2009 года № 770-ЗИД-IV (САЗ 09-24), от 6 июля 2009 года № 799-ЗД-IV (САЗ 09-28), от 23 декабря 2009 года № 920-ЗД-IV (САЗ 09-52), от 11 января 2010 года № 6-ЗИ-IV (САЗ 10-2), от 23 марта 2010 года № 41-ЗИ-IV (САЗ 10-12), от 9 декабря 2010 года № 250-ЗД-IV (САЗ 10-49), от 10 декабря 2010 года № 263-ЗИ-IV (САЗ 10-49), от 29 сентября 2011 года № 160-ЗИД-V (САЗ 11-39), от 5 декабря 2011 года № 226-ЗИД-V (САЗ 11-49), от 10 мая 2012 года № 59-ЗИД-V (САЗ 12-20), от 28 сентября 2012 года № 176-ЗД-V (САЗ 12-40), от 28 сентября 2012 года № 184-ЗИД-V (САЗ 12-40), от 16 октября 2012 года № 196-ЗИД-V (САЗ 12-43), от 22 января 2013 года № 17-ЗД-V (САЗ 13-3), от 29 апреля 2013 года № 96-ЗИД-V (САЗ 13-17), от 26 июня 2013 года № 131-ЗД-V (САЗ 13-25), от 19 сентября 2013 года № 187-ЗИ-V (САЗ 13-37), от 24 сентября 2013 года № 188-ЗИД-V (САЗ 13-38,1), от 28 сентября 2013 года № 204-ЗИ-V (САЗ 13-38,1), от 19 ноября 2013 года № 234-ЗД-V (САЗ 13-46), от 24 декабря 2013 года № 281-ЗИ-V (САЗ 13-51,1), от 21 января 2014 года № 21-ЗИ-V (САЗ 14-4), от 28 марта 2014 года № 74-ЗИ-V (САЗ 14-13), от 30 сентября 2014 года № 153-ЗИД-V (САЗ 14-40), от 12 января 2015 года № 1-ЗИ-V (САЗ 15-3), от 22 апреля 2015 года № 68-ЗИ-V (САЗ 15-17), от 17 февраля 2016 года № 25-ЗИ-VI (САЗ 16-7), от 6 апреля 2016 года № 99-ЗИ-VI (САЗ 16-14), от 12 мая 2016 года № 122-ЗД-VI (САЗ 16-19), от 25 мая 2016 года № 135-ЗД-VI (САЗ 16-21), включая от 6 июня 2016 года № 149-З-VI (САЗ 16-23) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 6 октября 2016 года № 224-ЗИД-VI (САЗ 16-41), от 30 декабря 2016 года № 318-ЗИ-VI (САЗ 17-1), от 1 февраля 2017 № 28-ЗИ-VI (САЗ 17-6), от 10 марта 2017 года № 53-ЗД-VI (САЗ 17-11), от 11 апреля 2017 года № 79-ЗИ-VI (САЗ 17-16), а также от 24 марта 2017 года № 57-ЗИД-VI (САЗ 17-13), от 19 июля 2017 года № 220-ЗИД-VI (САЗ 17-30), следующие дополнения и изменение:

1. Пункт 2 статьи 9 дополнить подпунктом «а-2» следующего содержания:

«а-2) представлять в установленных республиканским исполнительным органом государственной власти, в компетенции которого находятся вопросы организации и обеспечения сбора налогов и иных обязательных платежей, порядке и сроки сведения о передаче юридическими лицами, физическими лицами, в том числе осуществляющими индивидуальную предпринимательскую деятельность без образования юридического лица, в отношении недвижимого нежилого имущества, принадлежащего им на праве собственности, прав пользования, ведения или доверительного управления другим лицам для целей осуществления предпринимательской деятельности;».

2. Статью 8 дополнить пунктом 6 следующего содержания:

«6. Дополнительные льготы по уплате налоговых платежей предоставляются по итогам чековых лотерей, порядок проведения которых определяется Правительством Приднестровской Молдавской Республики».

3. Пункт 6 статьи 10 дополнить частью шестой следующего содержания:

«При уплате доначисленных по результатам мероприятий по контролю налоговых и других обязательных платежей в бюджеты различных уровней и государственный внебюджетный фонд в добровольном порядке в течение 5 (пяти) дней с даты вынесения предписания об уплате доначисленных платежей финансовые санкции, установленные пунктом 1 настоящей статьи, применению не подлежат».

4. Часть шестую пункта 6 статьи 10 считать соответственно частью седьмой.

Статья 4. Внести в Кодекс Приднестровской Молдавской Республики об административных правонарушениях от 21 января 2014 года № 10-З-V (САЗ 14-4) с изменениями и дополнениями, внесенными законами Приднестровской Молдавской Республики от 7 июля 2014 года № 131-ЗИД-V (САЗ 14-28), от 7 октября 2014 года № 154-ЗД-V (САЗ 14-41), от 31 октября 2014 года № 164-ЗД-V (САЗ 14-44), от 10 ноября 2014 года № 174-ЗИ-V (САЗ 14-46), от 8 декабря 2014 года № 200-ЗД-V (САЗ 14-50), от 10 декабря 2014 года № 205-ЗИ-V (САЗ 14-51), от 10 декабря 2014 года № 210-ЗД-V (САЗ 14-51), от 30 декабря 2014 года № 233-ЗИД-V (САЗ 15-1), от 16 января 2015 года № 24-ЗИД-V (САЗ 15-3), от 9 февраля 2015 года № 34-ЗИД-V (САЗ 15-7), от 20 марта 2015 года № 47-ЗИД-V (САЗ 15-12), от 24 марта 2015 года № 52-ЗД-V (САЗ 15-13,1), от 24 марта 2015 года № 53-ЗИ-V (САЗ 15-13,1), от 25 марта 2015 года № 57-ЗИД-V (САЗ 15-13,1), от 25 марта 2015 года № 59-ЗД-V (САЗ 15-13,1), от 14 апреля 2015 года № 62-ЗИД-V (САЗ 15-16), от 28 апреля 2015 года № 71-ЗИ-V (САЗ 15-18), от 5 мая 2015 года № 78-ЗИ-V (САЗ 15-19), от 18 мая 2015 года № 85-ЗИД-V (САЗ 15-21), от 18 мая 2015 года № 87-ЗИ-V (САЗ 15-21), от 30 июня 2015 года № 103-ЗИД-V (САЗ 15-27), от 12 февраля 2016 года № 8-ЗД-VI (САЗ 16-6), от 17 февраля 2016 года № 23-ЗИД-VI (САЗ 16-7), от 17 февраля 2016 года № 31-ЗИД-VI (САЗ 16-7), от 26 февраля 2016 года № 39-ЗД-VI (САЗ 16-8), от 5 марта 2016 года № 43-ЗИД-VI (САЗ 16-9), от 5 марта 2016 года № 45-ЗД-VI (САЗ 16-9), от 25 мая 2016 года № 133-ЗИД-VI (САЗ 16-21) с изменениями, внесенными Законом Приднестровской Молдавской Республики от 30 января 2017 года № 22-ЗИ-VI (САЗ 17-6), от 23 июня 2016 года № 155-ЗД-VI (САЗ 16-25), от 1 июля 2016 года № 168-ЗИ-VI (САЗ 16-26), от 25 июля 2016 года № 192-ЗД-VI (САЗ 16-30), от 25 июля 2016 года № 194-ЗД-VI (САЗ 16-30), от 27 сентября 2016 года № 215-ЗИД-VI (САЗ 16-39), от 15 ноября 2016 года № 245-ЗИ-VI (САЗ 16-45), от 9 декабря 2016 года № 283-ЗД-VI (САЗ 16-49), от 6 января 2017 года № 2-ЗД-VI (САЗ 17-2), от 6 января 2017 года № 7-ЗИ-VI (САЗ 17-2), от 16 января 2017 года № 19-ЗД-VI (САЗ 17-4), от 30 января 2017 года № 22-ЗИ-VI (САЗ 17-6), от 21 февраля 2017 года № 39-ЗД-VI (САЗ 17-9), от 29 марта 2017 года № 68-ЗИД-VI (САЗ 17-14), от 11 апреля 2017 года № 82-ЗИД-VI (САЗ 17-16), от 3 мая 2017 года № 95-ЗИД-VI (САЗ 17-19), от 29 мая 2017 года № 110-ЗИД-VI (САЗ 17-23), от 19 июня 2017 года № 147-ЗИ-VI (САЗ 17-25), от 22 июня 2017 года № 180-ЗИ-VI (САЗ 17-26), от 28 июня 2017 года № 189-ЗИ-VI (САЗ 17-27), от 30 июня 2017 года № 198-ЗИ-VI (САЗ 17-27), от 19 июля 2017года № 222-ЗИ-VI (САЗ 17-30), следующие изменения и дополнения:

1. Подпункт «в» пункта 1 статьи 3.5 после слов «неоприходованных товарно-материальных ценностей» через запятую дополнить словами «либо сумме расчета без применения контрольно-кассового аппарата (машины);».